2023年,在存款利率呈现下行趋势之时,香港地区利率却节节攀升,“特惠年利率13.8%”“新户开户最高享9%利率”等宣传语,吸引着大批储户赴港开户。北京商报记者注意到,2024年以来,内地储户赴港开户热情依旧不减,有不少储户纷纷晒出开户攻略,与此前动辄10%以上的高利率相比,现如今,香港地区银行定期存款利率是多少?赴港存钱“吃”利差的性价比高吗?

高息利率“降温”

“听说香港地区银行开户要收紧了”,莉阳(化名)利用周末的时间临时前往香港开通了银行账户和券商账户。“提前一晚飞去深圳,第二天一早过海关,乘车后不到20分钟就到达了银行网点。” 莉阳称,“因为已经提前和银行约好,只等了不到15分钟就完成了开户。”这次赴港开户,她一方面想购买一些定期存款,另一方面为后续投资做准备。

2023年,内地银行连番“降息”,存款“特种兵”看上了香港地区银行推出的高息存款,纷纷坐上飞机、高铁赴港,赢取不同地区银行之间的利率差。如今,定期存款利率表现如何?

北京商报记者随机筛选在港银行调查后发现,与去年10%以上的存款利率相比,香港各银行存款利率明显出现下调。据建行亚洲客服人员介绍,“定期存款存入金额不同,利率不同,以港元为例,若存入100万港元的新资金,3个月定期存款利率为4.3%;若存入资金为10万港元以上100万港元以下,普通客户3个月定期存款利率为4%。存入资金为1万美元以上10万美元以下,3个月定期存款利率为4.9%”。

招商银行香港一客服人员介绍,“若存入资金为港元,一年期定期存款年利率为2.5%,美元一年期定期存款年利率为3.5%,人民币一年期定期存款年利率为1.85%,我行目前一年期定期存款利率相对高一些”。

外资银行的存款利率稍高。渣打香港一客户经理介绍,若存入资金为新资金,港元1万元起存,存入3个月定期存款利率为3.6%、6个月定期存款利率为3.65%、12个月定期存款利率为3.4%;美元2000元起存,存入3个月、6个月定期存款利率均为4.2%,存入12个月的定期存款利率为3.8%。

除此之外,该行还推出了一款马拉松活期存款,为三个阶段,存款每增加一个月,计息利率都会有相应上浮,具体来看,若3月20日存入资金,存至5月1日,港元存款利率为3.3%,美元存款利率为4%;第二个阶段存入时间为5月2日—6月2日,港元存款利率为3.8%,美元存款利率为4.8%;第三个存入阶段为6月3日—7月2日,港元、美元存款利率均为5%。在存款的过程中,储户若提前支取资金,则享受不到对应的存款利息。

招联首席研究员董希淼指出,对比来看,美元存款利率较高,对于普通投资者而言,如果手中已有美元可以进行美元存款,锁定收益。不过,出于人民币兑美元汇率变化、境外办理的合规性等多重风险的考量,不建议投资者临时换汇来进行存款。

部分银行上调开户门槛

对储户来说,赴港存款除了要考虑利息能否覆盖来回成本之外,还要考虑是否符合当地开户行的政策。北京商报记者调查发现,目前香港地区多数银行的开户门槛较低,只要缴纳一定的资金便可以完成开户,但也有银行上调了开户门槛。

建行亚洲客服人员表示,“想要赴港存款,需要先在该行官网上进行预约。预约三天后会有内地分行工作人员与储户联系,再安排时间到柜台办理,内地居民需要提供身份证、港澳通行证、开户起存金额为1000港元,如储户需要另外开具投资账户,则需要提供近3个月内有效住址证明,不开设投资账户就不用提供”。

“对赴港开户的储户我行没有总资产要求。”上述渣打香港客服人士介绍,“若没有香港身份证,开户资金需求为5000港元(或等值货币),需要携带内地身份证、港澳通行证或护照就可以办理开户。”

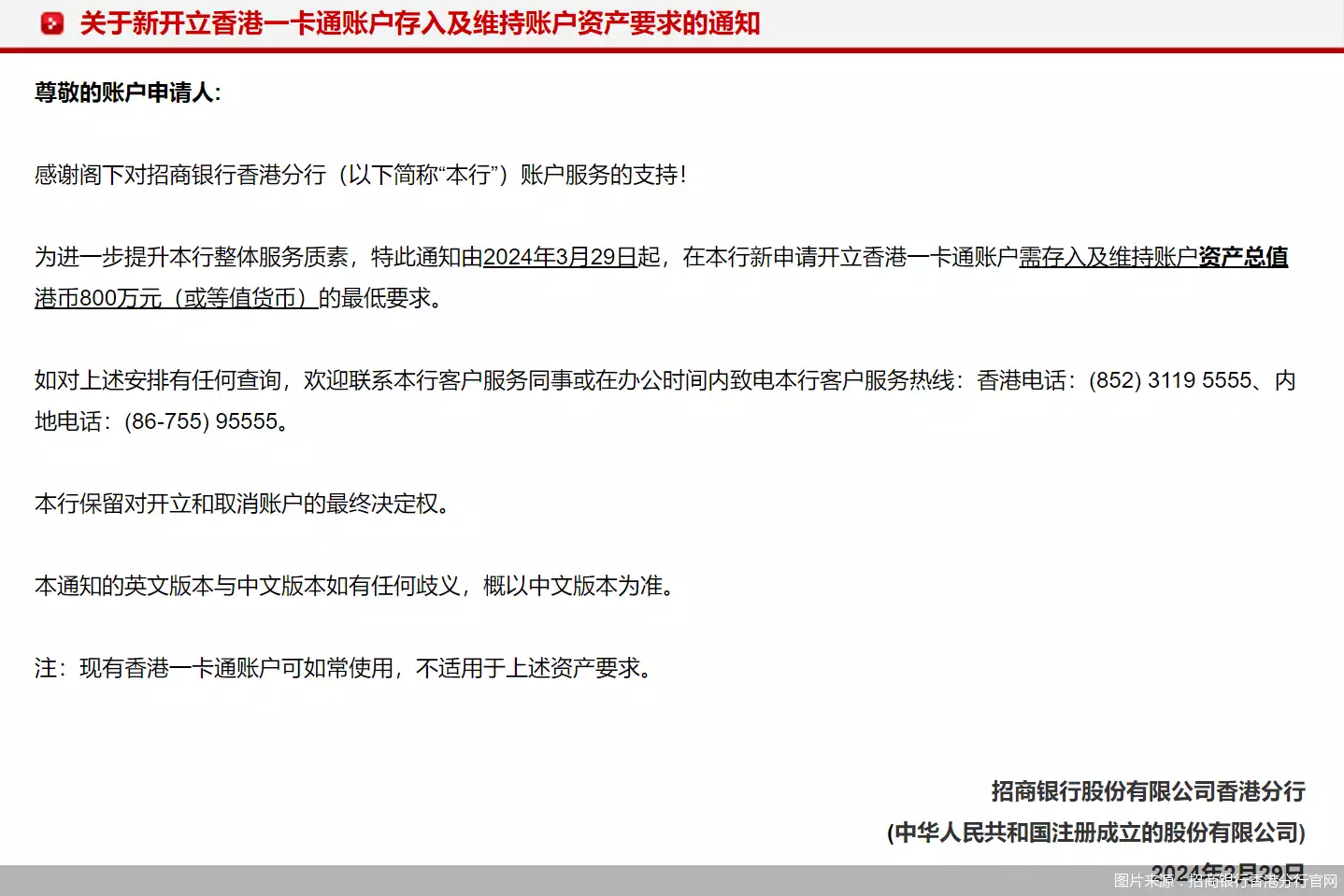

招商银行香港分行则是将开户门槛进行了上调。3月29日起,在该行新申请开立香港一卡通账户需存入及维持账户资产总值港元800万元(或等值货币)的最低要求。北京商报记者注意到,早在2023年11月该行就规定,新申请开立香港一卡通账户需符合境外资产总值港元800万元(或等值货币)的最低要求,而最新的规定中新增了“需存入及维持”的表述。

该行相关人士介绍,“之前的规定需要提供港元800万元(或等值货币)的资产证明,并没有要求一定要在账户上存入资金,最新规定明确除了需要有资产证明之外,还需要保持港元800万元(或等值货币)的最低资金要求。开户成功后,若一定期限内没有满足最低资产要求,后续银行会进行强制关户,若客户承诺会满足最低存款要求,我行会给3个月的宽限期,宽限期最多不超过两次”。

招商银行香港分行推出的香港一卡通账户并非该行的贵宾账户,若想赴港开户存入定期存款也需要满足这一条件。对此,该行客服人士解释称,“香港一卡通账户是目前招商银行香港分行的储蓄账户,只有境外资产达到等值800万港元以上,提供相应证明才受理开户申请,门槛较高的原因是想服务好目前已有的客户,从而进行的策略化调整”。

谈及部分银行上调起存门槛的原因,博通咨询金融行业资深分析师王蓬博指出,部分银行从自身服务的角度有所调整,为了做好高净值人群的金融业务。

赴港存款要仔细考量

普通定期存款利率偏弱,一些储户也看中了银行推出的“跨境理财通2.0”存款产品,从利率表现来看,这些产品确实吸睛,人民币存款利率可达6%左右,港元、美元更高,可以达到9%、10%左右。

不过需要注意的是,高利率福利是短期行为,大多数银行的推广期为1—3个月,部分产品的高利率也将在今年3月末结束,结束后按照普通的存款产品计息,与一般定期存款产品利率并无差别。

内地投资者想要参与“跨境理财通2.0”“南向通”购买存款产品,还需要具有粤港澳大湾区内地9市(广州、深圳、珠海、佛山、惠州、东莞、中山、江门和肇庆)户籍或在粤港澳大湾区内地9市连续缴纳社保或个人所得税满五年的条件。并满足两年或以上投资经历,且最近3个月家庭金融净资产月末余额不低于100万元人民币,或者最近3个月家庭金融净资产月末余额不低于200万元人民币等要求。

“短期内可以尝试,但需要注意跨境理财通有一定的投资门槛限制,还要注意汇损等问题。”王蓬博提醒称。

对于投资者而言,赴港存款需要仔细考量。在融360数字科技研究院分析师刘银平看来,近年来,投资者购买美元及港元热情高涨,但要综合考虑汇率风险,赴港存款要考虑的问题更多,包括通行证办理、提前预约、本人亲自赴港办理、换汇问题、汇率变动等情况,储户要综合考虑自身条件,包括赴港办理存款是否方便、存款金额有多少、能否接受汇率波动等,再决定是否有必要赴港存款。

北京寻真律师事务所律师王德悦建议,存款利率并不是唯一的考虑因素,在决定是否赴港存钱时,还需要考虑其他因素,如汇率风险、银行信誉、开户成本等。同时,也需要了解相关的政策和法规。

晋ICP备17002471号-6

晋ICP备17002471号-6